82 % Čechů řeší finanční gramotnost svých dětí, jen zlomek je ale učí investovat

20. 11. 2024

7 min.

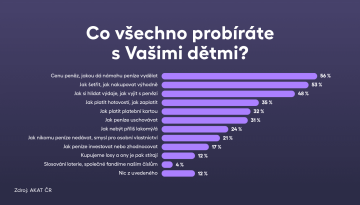

Převážná většina Čechů, přesně 82 %, řeší finanční gramotnost svých dětí. Ukázal to průzkum Asociace pro kapitálový trh ČR (AKAT). Ne vše, jak z průzkumu vyplývá, je ale pozitivní. Řada rodičů, převážně ti s nižším vzděláním, dětem prostřednictvím „finančního vzdělávání” nevědomky normalizuje hazard, neboť s nimi nakupuje a stírá losy a fandí při slosování. Finanční gramotnost je přitom v dnešní době jednou z klíčových dovedností, kterými mohou rodiče své́ děti vybavit do budoucího života. Optimální je, pokud rodiče dětem umožní, aby si samy odkládaly peníze na svůj účet a investovaly je. Právě investice budou totiž hrát stále významnější roli při zabezpečení na stáří.

Téměř čtvrtina Čechů (24 %) klade velký důraz na finanční vzdělávání svých dětí a průběžně s nimi hovoří o penězích. Dalších 58 % to dělá občas. Jen 18 % dotázaných s dětmi téma peněz vůbec neřeší. Ukázal to průzkum, který pro AKAT ČR již podruhé provedla agentura Perfect Crowd. Ti, kteří se svými dětmi o penězích nehovoří, svůj postoj zdůvodňují tím, že jsou dle nich děti samostatné a informace si vyhledají samy, nechávají finanční vzdělávání na škole nebo jsou přesvědčeni, že si děti v dospělosti s penězi prostě poradí. Část dotázaných (8 %) přiznává, že problematice financí nerozumí, a neví tedy, co by měla svým dětem poradit.

Z průzkumu též vyplynulo, že finance s dětmi řeší hlavně respondenti s vyšším vzděláním, naopak mezi lidmi se základním vzděláním a bez maturity je více těch, kdo téma finanční gramotnosti podceňují. Rodiče s dětmi nejčastěji probírají cenu peněz, šetření skrze výhodné nákupy a hlídáni si výdajů. Dále s nimi rozebírají, že peníze nejsou neomezené a co to pro člověka znamená. Až pak následuje manipulace s penězi, tedy placení v hotovosti, kartami a jejich uschování. Pouze 17 % oslovených dětem vysvětluje, jak peníze investovat a zhodnocovat. Jde o téměř stejně velkou skupinu rodičů, která nevědomky vede děti k hazardu, neboť s nimi v rámci finančního vzdělávání stírají losy nebo fandí při slosování.

I když to, že více než 80 % Čechů řeší s dětmi finanční vzdělávání, je pozitivní zjištění, stále je prostor pro zlepšení. To se týká hlavně problematiky investování a zhodnocování peněz, která je v rámci finančního vzdělávání pro mnohé zatím jen okrajovým tématem. Přitom právě investování bude hrát čím dál důležitější roli při zajišťování finančních prostředků na důchod. Ostatně, již dnes, jak naznačuje průzkum AKAT mapující investiční chování Čechů, pokud jde o konkrétní investiční cíl, zmiňují lidé nejčastěji zabezpečení na dobu po skončení aktivní pracovní kariéry. Celých 41 % respondentů investuje kvůli zajištění se na stáří a 35 % pro udržení aktivního životního stylu i ve vyšším věku. Tito lidé si uvědomují, že se stát o ně nepostará, a je tedy na nich, aby si udrželi životní úroveň i po odchodu do důchodu.

Podle střední varianty demografické projekce Českého statistického úřadu zastoupení ekonomicky aktivních obyvatel v ČR do roku 2050 klesne z letošních 63,6 % na 58,1 % a do konce 21. století dokonce na 54,4 %. Naopak podíl lidí nad 65 let vzroste z 20,5 % v roce 2024 na 28,7 % do roku 2050, zatímco v roce 2100 to bude dokonce 34,1 %. Z těchto změn ve věkovém složení populace vyplývá, že za necelých 30 let budou na jednoho důchodce „vydělávat“ pouze dva pracující a do konce století bude na jednoho seniora připadat pouze 1,5 pracujícího. Dnes je tento poměr zhruba 3:1, a to zejména díky rekordně silným populační ročníkům ze 70. let (tzv. Husákovy děti). Přesto je již nyní bilance toho, co stát na důchody vybere a co z nich vyplatí, vysoce záporná. V roce 2023 činil tento schodek již téměř 73 miliard korun!

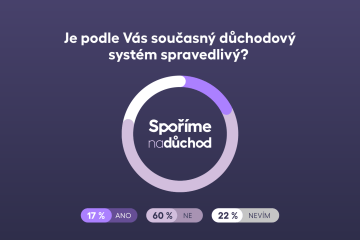

Aby byl důchodový systém dále ufinancovatelný, bylo by nutné zvyšovat věk odchodu do důchodu, na to ale na české politické scéně nepanuje shoda, zvyšovat odvody na sociální pojištění, které je však už dnes jedním z nejvyšších na světě, nebo snižovat poměr důchodů k průměrné mzdě v ekonomice. Na začátku roku 2024 byl průměrný důchod necelých 21 tisíc korun, což odpovídá přibližně 45 % průměrné hrubé mzdy v celé ekonomice. Tento poměr by se však vzhledem k absenci důchodové reformy mohl do roku 2050 snížit na méně než 40 %. To znamená, že stát bude budoucím důchodcům schopen pokrýt menší část životních nákladů než dnes.

Nevyhnutelnými se proto pro dnešní příslušníky střední a mladé generace stávají soukromé finanční zdroje, které si v průběhu produktivní fáze života nashromáždí, a poté, co odejdou do důchodu, je začnou čerpat. Jen tak si budou moci zachovat životní standard, na který jsou zvyklí z doby své pracovní kariéry. Na začátku letošního roku zavedl stát dlouhodobý finanční produkt (DIP). Chtěl tak více motivovat lidi k dlouhodobému investování na stáří pomocí nástrojů k tomu určených.

DIP se oproti dalším dvěma formám zabezpečení na stáří, kterými jsou penzijní připojištění a doplňkové penzijní spoření liší v tom, že může mít vyšší výnosový potenciál (ten se liší od konkrétního zvoleného produktu od konkrétního poskytovatele), větší flexibilitu, kdy a kolik investovat, a podporuje svobodu výběru investičního nástroje podle profilu a preferencí každého klienta. DIP je vlastně daňově zvýhodněný režim investování do některého ze široké škály schválených investičních nástrojů (cenných papírů investičních fondů, akcií, dluhopisů nebo dokonce i peněz na spořících účtech) od jednoho nebo více poskytovatelů.

Děti, které se o investování a zhodnocení peněz učí již od svých rodičů, budou mít oproti těm, které takovouto možnost nemají, při rozhodování o svých investičních cílech, včetně těch týkajících se zabezpečení na stáří, značný náskok.

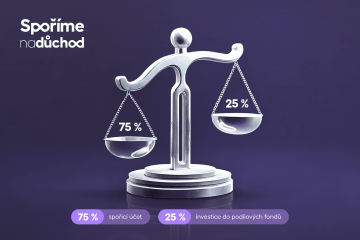

Vlastní peníze vs. potenciální výnos investice

Na 10letém horizontu tvoří vlastní peníze téměř 3/4 koncové částky. Na 40letém horizontu je to obráceně – 3 ze 4 korun, které získáte, jste do spoření sami nemuseli vložit, ale obdrželi je jako výnos.