Pět mýtů a faktů o DIP

19. 9. 2024

7 min.

Dlouhodobý investiční produkt (DIP) je letošní novinkou mezi státem podporovanými produkty spoření na stáří. Během prvních šesti měsíců jeho fungování si jej sjednalo přes 50 tisíc lidí s tím, že další vlna zájmu se dá očekávat koncem roku kvůli možnosti využít daňové zvýhodnění.

Veřejné povědomí o DIPu a jeho fungování zatím nejsou velké, a proto kolem tohoto způsobu zajištění na stáří koluje řada mýtů. Jakých pět je nejčastějších a jaká jsou fakta?

1. MÝTUS: DIP JE ZBYTEČNÝ, PENZIJKO MI STAČÍ

Pravdou je, že systém dobrovolného spoření na stáří (tzv. III. pilíř) není triviální a je potřeba mu nejdříve porozumět. O čem se však málo ví, je skutečnost, že si „penzijko“ a DIP vůbec nemusejí konkurovat, ale mohou se naopak vhodně doplňovat.

Zatímco penzijní připojištění (PP, do něhož už nemohou vstupovat noví účastníci) garantuje svým klientům každý rok nenulový výnos, který však dlouhodobě ani nepokrývá inflaci, jeho novější alternativa – doplňkové penzijní spoření (DPS) – nabízí alespoň výběr ze tří investičních strategií. Nejdál však v možnostech volby zachází právě DIP, který poskytuje obrovskou flexibilitu ve výběru různých produktů od různých poskytovatelů, a tím umožňuje investování do dosud nedostupných investičních nástrojů s vyšším výnosovým potenciálem. Investor může mít na rozdíl od DPS více aktivních smluv o DIP u různých poskytovatelů.

FAKT: PENZIJKO A DIP SE SKVĚLE DOPLŇUJÍ!

2. MÝTUS: DIP JE NEVÝHODNÝ, PROTOŽE NA NĚJ STÁT NEPOSKYTUJE PŘÍSPĚVEK

Podpora státu na penzijko a DIP se liší. Na úložky do DPS mezi 500 a 1 700 Kč měsíčně je možné čerpat 20% příspěvek od státu a teprve na prostředky nad 1 700 Kč měsíčně mohou využívat daňové zvýhodnění. Na DIP lze sice uplatnit pouze daňové zvýhodnění, avšak na rozdíl od penzijka již od první investované koruny.

Protože si však aktuálně lidé v průměru spoří v DPS 886 Kč měsíčně, většinou nedosáhnou na maximální státní podporu, ani na daňové zvýhodnění. U úložek do 500 Kč měsíčně, na které není možné čerpat státní příspěvek, tak dává smysl přejít do režimu DIP, kde lze od základu daně z příjmů odečítat celou investici od první koruny až do 48 000 Kč ročně (to v měsíčním vyjádření odpovídá 4 000 Kč). Alternativně je možné spořit do DPS 500 až 1 700 Kč měsíčně, čímž lze maximalizovat státní podporu, a prostředky nad tuto hranici investovat v režimu DIP, kde lze efektivně využívat.

FAKT: NA DIP SE VZTAHUJE NEJVĚTŠÍ DAŇOVÉ ZVÝHODNĚNÍ V HISTORII

3. MÝTUS: DIP JE JEN PRO LIDI S VYSOKÝM PŘÍJMEM

Často zaznívají hlasy, že je DIP komplikovaný a vhodný pro zkušené a bohaté investory. Opak je ale pravdou. DIP byl vytvořen tak, aby byl srozumitelný a dostupný pro jakéhokoli investora v každé životní situaci. Právě díky jeho flexibilitě můžete v režimu DIP investovat podle svých finančních možností, životní situace a investorským zkušenostem. Ostřílenější investoři si mohou sestavovat vlastní portfolio z akcií, dluhopisů a jiných aktiv např. pomocí obchodníka s cennými papíry, zatímco ti méně zkušení si mohou vybrat diverzifikované investiční fondy např. od investičních společností nebo dokonce spořicí účet u banky.

Do DIP můžete investovat v jakékoli frekvenci a s jakoukoli částkou, kterou můžete flexibilně přizpůsobovat svým aktuálním příjmům a výdajům. Investování navíc můžete kdykoli přerušit, aniž by vám přestala běžet nejméně 10letá lhůta nutná pro daňovou úlevu. Samozřejmě zde platí, že DIP dává smysl pro investory, kteří odvádějí daň z příjmů, jež se rovná alespoň úspoře z titulu DIP.

FAKT: DIP JE VHODNÝ PRO KAŽDÉHO, KDO PLATÍ DAŇ Z PŘÍJMŮ

4. MÝTUS: DIP JE DRAHÝ

Zatímco PP a DPS jsou produkty se striktními pravidly, včetně nastavení poplatkových stropů, pro DIP je charakteristická flexibilita a možnost volby, a proto nejsou státem regulované ani poplatky. Ty se tak u DIP liší v závislosti na zvoleném poskytovateli a vybraném investičním nástroji. Zatímco většina poskytovatelů penzijka si účtuje zákonem stanovené maximální poplatky, u DIP je díky obrovské šíři různých nástrojů od různých typů poskytovatelů (banky, investiční společnosti, obchodníci s cennými papíry) relativně snadné vyhledat si takové produkty, které klientovi vyhovují jak z hlediska poplatku, tak cílového výnosu. Vzhledem k vyššímu výnosovému potenciálu investičních nástrojů, které lze využít v rámci DIP, tak může být výnos pro investora i po odečtení vstupních a manažerských poplatků vyšší než u DPS.

FAKT: POPLATKY U DIP MOHOU BÝT VYSOKÉ I NÍZKÉ PODLE TOHO, JAKÉHO POSKYTOVATELE A JAKÝ PRODUKT SI ZVOLÍM

5. MÝTUS: ZAMĚSTNAVATEL MI PŘISPÍVÁ JEN NA PENZIJKO, A NE NA DIP

Lidé se často domnívají, že daňově zvýhodněný příspěvek zaměstnavatele na důchod až do výše 50 000 Kč ročně se vztahuje pouze na penzijní spoření (PP nebo DPS). Není tomu tak! Tento (nenárokovatelný) příspěvek se od ledna vztahuje také na DIP. Pro všechny tyto produkty spoření na stáří přitom platí částka 50 000 Kč s tím, že je na vás, jak ji mezi tyto nástroje rozdělíte. Pokud váš zaměstnavatel příspěvek neposkytuje, nebo jej omezuje pouze na penzijko, požádejte svého zaměstnavatele, aby příspěvek do nabídky benefitů zařadil, případně ji rozšířil také o DIP.

FAKT: PŘÍSPĚVEK ZAMĚSTNAVATELE NA DŮCHOD SE VZTAHUJE I NA DIP

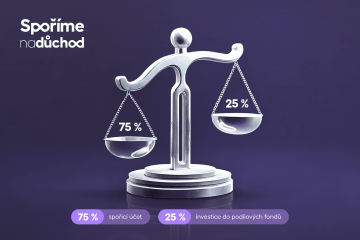

Vlastní peníze vs. potenciální výnos investice

Na 10letém horizontu tvoří vlastní peníze téměř 3/4 koncové částky. Na 40letém horizontu je to obráceně – 3 ze 4 korun, které získáte, jste do spoření sami nemuseli vložit, ale obdrželi je jako výnos.