Finanční polštář na důchod: Možnosti a výhody příspěvku od zaměstnavatele

16. 7. 2024

4 min.

Možnost příspěvku zaměstnavatele na spoření na stáří je poměrně častý benefit, který se může stát významným pomocníkem pro finanční zajištění v důchodu i daňově zajímavou možností pro zaměstnavatele. Přečtěte si, na jaké produkty spoření na stáří se příspěvek vztahuje a jaké jsou jeho výhody nejen pro zaměstnance, ale i zaměstnavatele.

Od 1. ledna 2024 se rozšířily možnosti, na které produkty spoření na stáří může zaměstnavatel přispívat. Vedle penzijního připojištění a doplňkového penzijního spoření (oba produkty známé jako „penzijko“), penzijního pojištění u instituce penzijního pojištění a soukromého životního pojištění, na které se daňově zvýhodněný příspěvek zaměstnavatele uplatňoval již dříve, se tato možnost nově vztahuje také na nejmladší státem podporovaný produkt spoření na stáří – dlouhodobý investiční produkt (DIP).

Příspěvek z pohledu zaměstnance

Zaměstnanec může od svého zaměstnavatele získat 50 000 Kč ročně. To znamená zhruba 4 166 Kč měsíčně. Z této částky nemusí odvádět daň z příjmu ani sociální a zdravotní pojištění. Navíc se mu tím snižuje částka, kterou by musel odkládat z vlastního příjmu, aby dosáhl dostatečného finančního polštáře pro odchod do důchodu.

Příspěvek není nárokovatelný a neposkytují jej všichni zaměstnavatelé. Pro sjednání příspěvku je nutné o příspěvek požádat, případně na zaměstnavatele apelovat, aby jej do nabídky benefitů zařadil.

Drtivá většina lidí, kteří čerpají příspěvek od zaměstnavatele, jej dnes využívá na penzijní spoření. Statistiky ukazují, že ke konci 1. čtvrtletí 2024 pobíralo příspěvek zaměstnavatele na „penzijko“ celkem 1,21 milionu Čechů, tedy zhruba 29 % těch, kteří si v penzijních fondech spoří na stáří. Údaje o těch, kterým zaměstnavatel přispívá na soukromé životní pojištění, penzijní pojištění u instituce penzijního pojištění a na DIP, nejsou k dispozici.

Příspěvek z pohledu zaměstnavatele

Zaměstnavatel může příspěvek poskytnout nejen zaměstnancům na hlavní pracovní poměr, ale také těm, kteří pracují na základě dohody o provedení práce či dohody o pracovní činnosti.

Pro zaměstnavatele je příspěvek na penzi daňově uznatelným nákladem. To znamená, že si ho může odečíst od základu daně z příjmu. Zaměstnavatel z částky, kterou zaměstnanci přispívá na budoucí důchod, také neodvádí část zdravotního a sociálního pojištění, kterou by jinak platil za zaměstnance.

Od roku 2024 přitom nepeněžní benefity nad 21 983 korun podléhají zdanění. Avšak příspěvku na produkty spoření na stáří až do 50 000 Kč ročně se toto zdanění netýká. Zaměstnavatele tak příspěvek na penzi vyjde levněji než zvýšení mzdy o stejnou částku nebo poskytování nepeněžních benefitů nad rámec ročního limitu 21 983 korun.

Závěr

Pokud máte možnost čerpat příspěvek od zaměstnavatele na spoření na stáří, rozhodně ji využijte. Případně se snažte svého zaměstnavatele přesvědčit, aby jej do systému benefitů zařadil. Jedná se o významný benefit, který vám umožní odkládat si na stáří z vlastních prostředků méně, avšak vybudovat si finanční majetek pro zvýšení životní úrovně ve stáří.

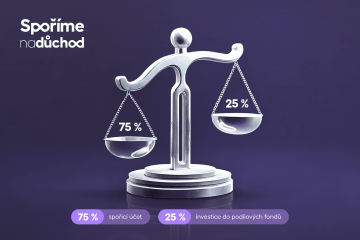

Vlastní peníze vs. potenciální výnos investice

Na 10letém horizontu tvoří vlastní peníze téměř 3/4 koncové částky. Na 40letém horizontu je to obráceně – 3 ze 4 korun, které získáte, jste do spoření sami nemuseli vložit, ale obdrželi je jako výnos.