Jak si zajistit bohatší důchod

Zjistěte, jak se dá i s relativně malou, ale pravidelně odkládanou částkou zařídit bohatší důchod podle vašich představ. Stačí jen včasný start, výběr vhodného nástroje a vytrvalost.

Včasný začátek, polovina úspěchu

Vaše cesta k finanční nezávislosti po odchodu do důchodu začíná zde! Pomůžeme vám zmapovat produkty spoření na stáří a najít ten, který je pro vás nejvhodnější. To nejdůležitější ze všeho je ale začít, ať jste v jakémkoli věku, a to ideálně hned, protože čas jsou v tomto případě skutečně peníze.

Jak to vidí odborník

"Díky spoření na důchod jsem si už dnes jistá bezstarostnou budoucností. Stačí jedno správné rozhodnutí a nemusím se bát toho, co bude."

Petra Kunzová, Organizátorka konference MoneyFest

Garant projektu Spoříme na důchod

Vsaďte na správného koně

Dlouhodobý investiční produkt (DIP) je od roku 2024 novou a revoluční možností, jak se zajistit na stáří. Na daních můžete s DIP ušetřit až 7 200 Kč ročně, což z něj dělá nástroj spoření na stáří s dosud nejvyšší daňovou podporou státu. DIP přitom současně otvírá cestu k novým investičním nástrojům vhodnějším pro dlouhodobé spoření, jako jsou akcie či investiční fondy, protože ty na rozdíl od "penzijka" dokáží na delším horizontu porážet inflaci.

Časté dotazy

III. pilíř důchodového systému v České republice zahrnuje soukromé formy spoření a investování, které mají za cíl doplnit státní penzi a zvýšit finanční zabezpečení v důchodu. Zahrnuje penzijní připojištění, doplňkové penzijní spoření a dlouhodobý investiční produkt.

Pro získání daňové úlevy musíte peníze do DIP odkládat minimálně 10 let a vybrat si je nejdříve v 60 letech. Zákon však stanoví i další případy, kdy je nutné vracet již poskytnutou daňovou podporu.

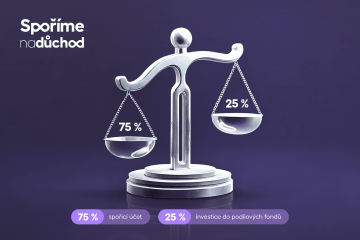

Penzijní připojištění (PP) je tradiční forma spoření, do které od konce roku 2012 nemohou vstupovat noví účastníci. Nabízí státní příspěvek, daňové zvýhodnění a jistotu nezáporného výnosu, avšak bez možnosti volby investiční strategie. To vede k velice nízkým výnosům. Doplňkové penzijní spoření (DPS) naproti tomu umožňuje výběru ze tří investičních strategií, které mohou krátkodobě klesat i do záporu. Díky tomu přináší DPS o něco vyšší zhodnocení, které však dlouhodobě maximálně pokrývá inflaci a neposkytuje reálné zhodnocení zde vložených peněz.

Dlouhodobý investiční produkt je forma investice s potenciálem vyššího výnosu. Na rozdíl od penzijního připojištění a doplňkového penzijního spoření je více zaměřen na akciové trhy a další výnosnější aktiva. Ty jsou často spojeny s vyšším krátkodobým kolísáním, které však může být „vyhlazeno“ dostatečně dlouhým investičním horizontem.